El consumo de carne vacuna se fortalece en 2025: ¿regreso del asado argentino?

Con la inflación en retroceso y una leve mejora en los salarios, el consumo de carne vacuna crece por primera vez en años. La vuelta del asado.

En lo que va del año, el consumo interno de carne vacuna ha logrado absorber todo aquello que la exportación no llegó a embarcar. Pero más allá de ese dato, tal vez lo más sorprendente es que no lo hizo vía precios. Por el contrario, el precio de la carne vacuna se ha sostenido durante estos meses ligeramente por encima de las tasas de inflación, lo que denota la aparente firmeza que presenta hoy el consumidor local.

Puesto esto en cifras: en los primeros seis meses del año, de las 1.516 mil toneladas de carne vacuna producidas en el período, la exportación solo se llevó el 24%, es decir, unas 370,5 mil toneladas, un 19% menos que lo embarcado un año atrás. Por lo tanto, en manos del consumo interno quedó un saldo equivalente a 1.153 mil toneladas, lo que implica un 11,4% más que lo absorbido en igual período del año previo.

Expresado en términos per cápita —utilizando siempre la media móvil de los últimos 12 meses—, el consumidor argentino pasó de comer 47,6 kilos de carne el año pasado a 50,2 kilos este año, tomando los datos a junio. Es decir que, en promedio, incorporó a su dieta más de 5,5 kilos de carne vacuna.

Pero además, sumó 1 kilo en el consumo de carne aviar —pasando de 44,9 a 45,9 kilos per cápita— y 1,3 kilos de carne porcina, acercándose a los 18 kilos per cápita anuales. Por lo tanto, considerando las tres principales carnes, localmente se alcanzó un consumo superior a los 114 kilos por habitante, según los datos que surgen de la estadística oficial.

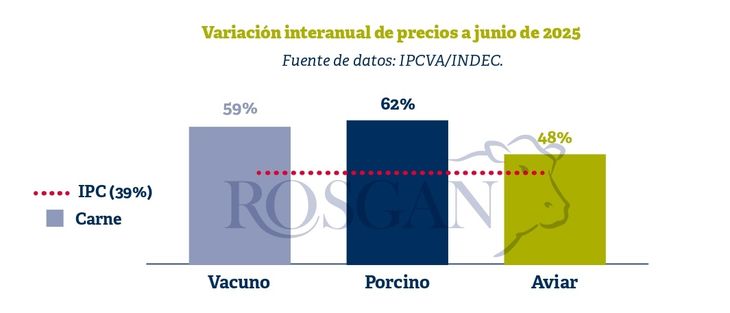

Todo ello con precios que, hasta la primera mitad del año, lejos de reflejar una presión bajista, terminaron registrando incrementos interanuales superiores a la inflación. En el caso de la carne vacuna, la suba fue del 59% en los últimos doce meses; del 62% para la carne porcina; y del 48% para la carne aviar, frente a una inflación minorista que finalmente logró mantenerse por debajo del 40% interanual.

Al analizar este comportamiento, indefectiblemente debemos remitirnos a los salarios. En definitiva, se trata de entender cómo ha evolucionado en este tiempo el poder de compra del consumidor para convalidar estas subas en un contexto de mayor oferta disponible.

Consumo versus salario

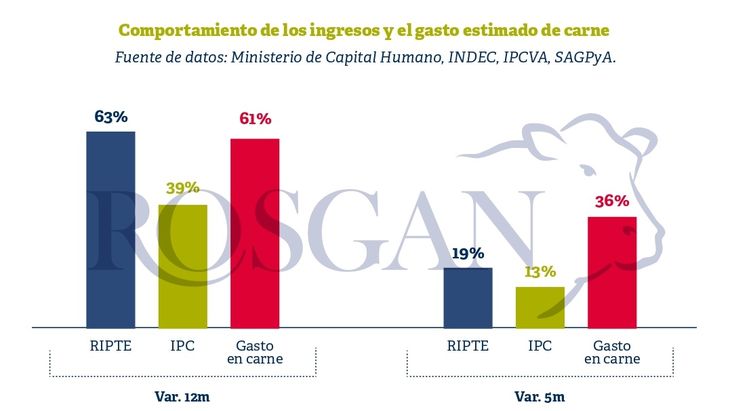

Concretamente, mientras que el salario promedio -según datos de la Remuneración Imponible Promedio de los Trabajadores Estables (RIPTE) a mayo- se incrementó un 62,5% en el último año, la inflación se contuvo en un 39% interanual, lo que evidencia una importante recuperación del poder adquisitivo.

En paralelo, el gasto estimado en carne vacuna —es decir, el producto del precio por la cantidad consumida, en base al consumo aparente del mismo mes— se expandió un 61% interanual, en línea con la evolución de los ingresos.

Del mismo modo, si tomamos solo este primer tramo del año —con datos del RIPTE a mayo— los ingresos mejoraron un 19%, frente a una inflación que marcó un 13% en ese período. Nuevamente, una inflación que, al ceder, descomprime el presupuesto del consumidor local, el cual preferentemente vuelve a optar por la carne vacuna, destinando un 36% más de su gasto en compras a este producto.

Esto nos permite inferir que, a medida que la inflación comienza a ceder y permite, aunque lentamente, descomprimir el bolsillo del consumidor —hasta entonces tan tensionado por los distintos gastos básicos de mantenimiento—, el consumo de carne vacuna tiende a recuperar el lugar de preferencia que históricamente ha ocupado dentro de la canasta de compras del consumidor local.

El interrogante hacia adelante es hasta cuándo estará dispuesto a convalidar esta mayor oferta de carne sin un ajuste por precios.

Estacionalmente, sabemos que ingresamos en un período en el que la oferta de hacienda terminada tiende a crecer y, por ende, a ejercer cierta presión sobre los precios. De acuerdo con los datos informados por el propio SENASA, los feedlots siguen bien abastecidos, con más de 2 millones de cabezas encerradas a la fecha y una oferta de animales gordos que ya supera las 450 mil cabezas mensuales. Pero además, a diferencia de los últimos años, hay una mayor cantidad de hacienda en recría en los campos, que también se volcará al mercado en los próximos meses. Todo esto debería confluir en una oferta significativa durante los próximos cuatro meses.

Por el lado de la exportación, también es esperable un mayor dinamismo en el ritmo de embarques de aquí a noviembre. El horizonte que se abre tras la baja de las retenciones recientemente oficializada, sumado a una leve mejora en el tipo de cambio oficial, comienza a configurar un marco más favorable para el sector exportador. No obstante, aún resta transitar un período en el que —en un contexto electoral— la incertidumbre respecto del entorno cambiario podría volver a ser un factor temporalmente determinante en la actividad exportadora.

Si esta incertidumbre se toma más fuerza y se traduce en una suerte de impasse exportador, el mercado interno volverá a tener que absorber un abultado volumen de producción, lo que pondrá a prueba su ya exigido poder de compra.

Fuente: Rosgan.

En esta nota