Continúa el dilema: ¿Conviene sacar un crédito hipotecario o pagar un alquiler?

Con la baja de inflación y las nuevas medidas del Gobierno; qué conviene: ¿alquilar o tomar un crédito hipotecario?

Pese a los anuncios realizados por el Gobierno, que fueron acompañados por la mayor parte de los bancos del país, el crédito hipotecario asoma tímidamente en el mercado inmobiliario. Las últimas medidas dadas a conocer por el ministro Luis Caputo -nuevos tipos de hipotecas para facilitar el acceso al financiamiento para quienes desean invertir en viviendas- apuntan a dinamizar este mercado que se mantiene todavía sin reaccionar.

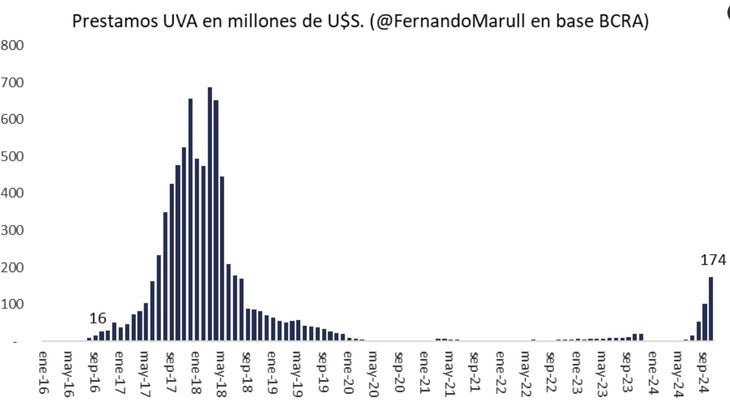

Un reciente trabajo realizado por el economista Fernando Marull destaca que, en septiembre del corriente año, las entidades financieras destinaron en total 174 millones de dólares para los créditos hipotecarios UVA. Si bien se observa un crecimiento en los últimos meses de este tipo de financiamiento para la adquisición de viviendas, lejos están estos valores de los consolidados durante la administración Macri en la que se tocaron meses de hasta 700 millones de dólares en préstamos.

La gráfica adjunta muestra con claridad que todavía falta una reacción de la demanda como para dinamizar el crédito hipotecario para la compra de viviendas. ¿Cuáles son las causas de este escenario? En principio hay que decir que en la medida que la inflación siga bajando, los tomadores de créditos van a estar más confiados en el financiamiento hipotecario UVA. De ahí que no hay que descartar que, a partir de los próximos meses, los fondos destinados a la compra de viviendas por parte de las entidades bancarias comiencen a mostrar una curva ascendente, tal como ocurrió a partir de mayo 2017.

Por otra parte, los alquileres en el país -y en especial en todo el norte de la Patagonia- están creciendo en forma sensible y ya compiten con las cuotas de un crédito hipotecario. La elección entre comprar y alquilar no solo depende del valor inicial de las cuotas, si no también de otros factores como: la estabilidad laboral, el monto inicial necesario (del 20% al 35%, dependiendo el banco) y la proyección a largo plazo (20 o 30 años) de lo que se quiera adquirir como vivienda. ¿Qué pesa más a la hora de tomar la decisión y qué se resigna?

El mercado de Neuquén

Tomemos el ejemplo de una propiedad de dos ambientes con cochera en el radio céntrico de Neuquén, que tiene unos 50 metros cuadrados propios de calidad (ventanas de aluminio con doble vidrió y caldera con radiadores para calefaccionar, entre otros puntos). Alquilar este tipo de vivienda está hoy entre los 550.000 pesos y 600.000 pesos por mes.

Ese mismo departamento está colocado en venta en el mercado a 110 millones de pesos, unos 100.000 dólares, tomando como tipo de cambio a 1.100 pesos por dólar. En este caso concreto, referenciándonos en un crédito hipotecario UVA del Banco Nación -con una tasa promedio del 8% a pagar a 30 años- la persona debe solicitar 86 millones (75% del valor que da el banco) para la compra de un departamento, por lo que tuvo que tener ahorrados 24 millones (el 25% del valor de la vivienda que solicita la entidad). En este caso, el valor de la primera cuota sería de 631.000 pesos, y se ajustará mensualmente por la variación de la inflación.

Claramente las cuotas del crédito hipotecario estarían entre un 5% y 14% superior a las del alquiler, a lo que hay que sumar un ahorro con el que debe contar quien solicita el crédito de unos 21.800 dólares.

Pero como contrapartida hay que señalar que quien alquila no capitaliza absolutamente nada de lo que paga meses a mes al dueño del departamento. Esto quiere decir que un inquilino que firma un contrato de alquiler por dos años, del departamento de dos ambientes mencionado, termina abonando 13,8 millones de pesos (a valores actuales) sin ningún tipo de beneficio. Mientras que aquella persona que adquirió un crédito hipotecario, en los primeros dos años, está abonando al banco 15,1 millones de pesos, capitalizando (siendo dueño) del 35% de la propiedad, al computar este aporte sumado al 25% que puso inicialmente en la toma del crédito mencionado.

Pero entonces, ¿Qué decisión se aconseja tomar ante estas alternativas que muestra el mercado inmobiliario? La respuesta a esta pregunta depende de varios factores.

- Capacidad de pago y estabilidad laboral: si se cuenta con un ingreso estable que permita afrontar las cuotas crecientes de un crédito UVA, puede ser una buena opción para asegurarse una vivienda propia a largo plazo. Sin embargo, en situaciones de inestabilidad laboral, el alquiler ofrece mayor flexibilidad, principalmente porque los contratos son a corto plazo.

- Tolerancia al riesgo: los créditos UVA implican un riesgo inflacionario que no todos están dispuestos a asumir. Aquellos que prefieren certezas pueden inclinarse por el alquiler, a pesar de sus incrementos.

- Objetivos a largo plazo: comprar una vivienda implica un compromiso a largo plazo. Alquilar, en cambio, puede ser más conveniente para quienes buscan no vivir por mucho tiempo en un mismo lugar o no quieren asumir deudas a largo plazo.

Los datos muestran que, en muchos casos, las cuotas mensuales de los créditos hipotecarios pueden ser superiores, comparables o incluso inferiores a los costos de alquiler, especialmente si se considera la posibilidad de obtener tasas preferenciales siendo cliente del banco. La decisión final dependerá de las circunstancias particulares de cada persona o familia, su situación financiera y sus objetivos a largo plazo. Evaluar cuidadosamente ambas opciones y, de ser posible, asesorarse con un experto financiero, es fundamental para tomar la mejor decisión en este escenario incierto.

Datos del mercado

Actualmente, ya son 22 las entidades que lanzaron sus nuevas líneas de créditos, luego de cinco años de la casi inexistencia de los mismos. “Esta noticia es una muy buena señal de que nadie quiere quedarse afuera del mercado y que los bancos apuestan fuerte a la normalización de la economía”, analiza Federico González Rouco, economista del equipo de Empiria, la consultora de Hernán Lacunza, quien recientemente lanzó el libro El sueño de la casa propia.

Además, el economista agrega que la inclusión de bancos privados significa que las entidades financieras compiten por ofrecer las mejores tasas, lo que se traduce en cuotas más accesibles a pagar. La competencia entre bancos significa no solo tasas más bajas, sino también una mayor variedad de opciones y flexibilidad para los posibles tomadores de préstamos.

En este contexto, las tasas de los créditos hipotecarios lanzados oscilan entre el 5% y el 9,5%. Los montos a prestar llegan hasta los 250 millones de pesos, aunque en algunos casos no hay tope. En general, estos créditos financian entre el 75% y el 80% del valor de la propiedad, con una única entidad. Los plazos de financiación varían entre 5 y 30 años, y las cuotas, al ser préstamos UVA, se ajustan por inflación. Además, la cuota comprometida por el tomador debe representar entre el 20% y el 30% de los ingresos mensuales.

En esta nota